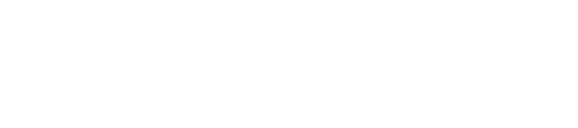

今回は、始め方や受け取り方など詳細を説明します。

iDeCoの始め方

- 金融機関でiDeCo専用の口座開設をする=証券会社・保険会社・銀行などの金融機関で口座開設をします。それぞれの金融機関で取り扱っている投資信託や保険や定期預金などの運用商品が違います。そのためどこの金融機関で口座を開設するかが重要になってきます。

- 運用商品を選ぶ=口座開設した金融機関の中から運用商品を選びます。多すぎて選べないことがないように、法令で金融機関は35本以内の運用商品しか取り扱えないことになっています。

- 大手の金融機関が安心=SBI証券なら手数料が安く良質な運用商品が揃っていて、加入者数はNO.1です。楽天ユーザーでしたら、楽天証券を選ぶと高額ポイントが貯まるでしょう。

画像

ポイント

2022年の法改正で、より多くの人が始めやすくなっています。

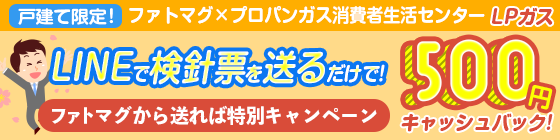

職業別iDeCo加入限度額

- 自営業者など(第1号被保険者)=月額68,000円

- 公務員・私立学校教務員(第2号被保険者)=月額12,000円

- 専業主婦・夫(第3号被保険者)=月額23,000円

- 会社員(第2号被保険者)=【企業型確定拠出年金のみ加入】月額20,000円・【企業型確定拠出年金以外の企業年金等に加入】月額12,000円・【企業年金等に加入してない】23,000円

画像

ポイント

限度額内で拠出額は自分で決められます。

【iDeCo】手数料のすべて

iDeCoのお得な受け取り方

iDeCoは「一時金として」「年金として」「一時金と年金を併用して」受け取る方法があります。大事なポイントをよく確認して、自分に合った受け取り方をしましょう。

- 節税=一時金として受け取る場合は「退職金所得控除」が使えます。この所得控除を最大限に活用するために職場からの退職金と受け取る時期をずらして受け取る方法があります。年金として受け取る場合には「公的年金等控除」が使えます。

- 手数料=iDeCo口座にお金がある期間は「口座管理料」がかかりますし、口座からお金を引き出す時には「給付事務手数料」がかかります。年金としてこまめに受け取ると毎回の手数料がかかり続けることにもなります。

- 運用益=60歳以降になってすぐに現金が必要でなければ、運用益が非課税というiDeCoのメリット活かしてそのまま運用するのもお得です。

画像

ポイント

どのような受け取り方がお得になるかは状況によって変わりますので、必ず確認しておきましょう。

まとめ

国で優遇している制度を使って計画的に老後資金づくりをしましょう。

iDeCoのメリットなど

【今さら聞けない】iDeCo①

iDeCoの注意点など

【今さら聞けない】iDeCo②

コメントを残す